股票价值分析:PEG估值法(增长市盈率)

PEG是股票估值常用的一个指标,其计算方法是用股票的市盈率(PE)除以企业净利润增长率(G)。公式:PEG=PE/G。

PEG也叫做市盈率相对盈利增长比率,之所以叫PEG,是因为它的计算方式就是PE除以G,PE就是我们熟知的市盈率,G就是利润增长率。

先来讲讲PE:PE可以简单理解为公司市值/公司净利润得出的倍数。

咱们举个简单的例子:假如你开了一家饭店,饭店市值为30万,而这家饭店一年能给你带来10万的利润,此时我们就可以知道市盈率PE的数值。饭店的市值=30万,净利润=10万,得出PE就是30/10=3,理论上就说明投资这家饭店最长用3年就可以回本。假设一家公司PE=100倍,如果不考虑股票的流通性,只考虑利润,就代表你买了这只股票后最长要100年才能回本。

弄清楚PE之后,再说说G。G也就是利润增长率,换言之它和利润的增长有关。还是用上文的例子来说明:假如你的饭店前一年的利润是10万,由于你经营有方,第二年利润变为12万,比前一年多卖了2万,那么此时的利润增长率G=20%。

知道PE也知道了G,那么PEG就很容易求出了。PEG=PE/G=3/20=0.15

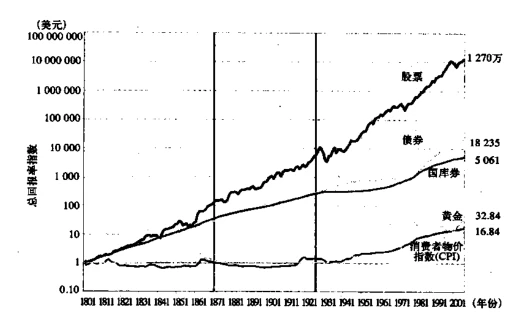

PEG的价值点在于在选股的时候就要选那些市盈率较低,同时它们的增长速度又比较高的公司,这些公司有一个典型特点就是PEG会非常低。

一般来说,PEG越低就越有投资价值,根据公式可以看出,PE越低就说明公司估值越低,G越高就说明公司增长很快,所以PEG越低就表示这个公司要么被低估的厉害,要么成长性很高,但无论是哪一项优秀都会表现为PEG偏低,换句话说选股本来就是挑一家要么低估值要么高成长的股票,而这些用PEG指标就可以简单判断。

其实这个估值法是彼得林奇发扬光大的,他认为任何一家公司,股票如果定价合理的话,市盈率就会和利润增长率相等。所以他把PEG=1为参考,把PEG小于1代表低估,PEG大于1代表高估,从而更清晰的判断一家公司的估值情况。

PEG的价值点在于,在选股的时候就要选那些市盈率较低,同时它们的增长速度又比较高的公司,这些公司有一个典型特点就是PEG会非常低。

市盈率(PE)估值方式缺陷

市盈率(PE)计算方法有两个,一是用股票价格除以每股净利润,二是用股票的总市值除以企业年度净利润。

无论哪个算法,都是要算出以企业目前的盈利能力,用多少年可以把投资进去的钱赚回来。这里的投资的钱,也可以说是买股票需花费的钱。

但是市盈率计算的是目前企业的盈利数额与股价的关系,忽略了企业的成长性。

举个栗子:

公司A和B目前每股收益都是为1元,股价都是5元,那么两者目前的市盈率(PE)都是5倍。

但是A利润增长很慢,到第二年每股收益依然是1元,5元股价对应5倍市盈率。

而B利润增长飞快,到第二年每股利润将变为2元,5元股价的话对应2.5倍市盈率。如果要维持住B的5倍市盈率,那么这时候B的股价就应该是10元每股。

所以,以上两家公司,虽然市盈率都是5倍。但是因为B成长很快,所以B应该享有更高的估值。而不是和A一样5倍市盈率,就视为合理股价。

市盈率是一个非常常用的估值指标,可以很直观的看到企业目前的股价与其盈利能力的比值。这个比值越低,证明投资该公司越容易回本,也表示股票估值越便宜。

PEG的估值方法,就刚好可以弥补市盈率(PE)估值忽略掉的企业盈利能力增长的要素。计算的逻辑就是股票回本年限(市盈率)与企业的净利润增速的比值是多少。

作为PEG计算公式的重点指标,企业净利润增长率应该怎么计算合理呢?

1、用企业净利润同比增速来计算。

例如美的集团,2018年一季度净利润为52.56亿,同比增长20.76%。而目前美的的市盈率是16.88(2018年5月18日数据)。

那么美的集团的PEG就是16.88/20.76=0.81,数值略小于1,所以目前美的估值略低,股价仍有19%左右的上涨空间。

这个算法非常简单,直接拿企业净利润同比增速,与市盈率比较一下。如果市盈率大于净利润增速就是高估,市盈率小于净利润增速就是估值低了。大家平时看业绩和做大致预估的时候,可以采取这个办法。

2、用净利润复合增速来算PEG

采用企业净利润同比增速来计算,只考虑了企业一年的业绩增长情况,也容易因为企业阶段性盈利出色,而导致估值出错。

所以,市场上计算PEG的时候,采取的复合净利润增长率,也就是过往数年的企业净利润平均增长率,可以取近3年、5年或者10年的数据来计算。

复合增长率公式为:(现有价值/基础价值)^(1/年数) - 1

还是拿美的来举例。

美的集团2014年的净利润是105.02亿,经过2015、2016、2017三年的发展之后,净利润变为172.84亿。三年来净利润复合增长率就是(172.84/105.02)^(1/3)-1=0.18,也就是三年下来,美的平均每年净利润增长率为18%。

用美的的市盈率是16.88,除以18得出结果是,PEG=0.938。数值略低于1,也是估值偏低,但是股价上涨空间就只有6.8%了。

这两个数据的差距说明,美的2018年的净利润增速,比前三年的净利润增速有所提高,企业的成长速度有所加快。

这种加快是否可以在2018年接下来的三个季度得以延续,谁也没办法确定。但是起码可以说明企业情况是逐步向好的,可以乐观一些。

PEG的计算与净利润增速如何选取有着非常密切的关系,选哪个数值作为计算因子,需要大家各自做判断。

如何利用PEG指标?

在选择股票的时候,应该尽量选PEG数值远低于1的来买。这也是股神巴菲特的选股原则,像目前美的集团这样只是稍微低估了一点的股票,他是不会选择的。他希望买入的股票,要远低于应有的价值。

一般公认:

当PEG数值等于1的时候,就是股票估值合理的情况。

当PEG小于1且大于零的时候,就是股票价值被低估,而且数值越小证明低估越明显。

当PEG大于1的时候,就表示股票的价值被高估,存在泡沫了。

PEG失效情况

尽管PEG是一个优秀的估值评价指标,但如同其他任何一个指标一样,PEG在应用中也存在可能导致其失效的情形。

以下几种情形会导致PEG失效:

1、前一年企业的净利润为亏损。

首先,这将导致预测市盈率为负值,其次,当前的盈利增长以负值为基数也失去了意义。

作为理性投资的倡导者,我们并不鼓励投资者购买亏损公司的股票,即便它们有扭亏的可能,但如此之大的业绩波动,也不是我们期望中的投资对象。

不过,市场中存在大量因各种原因出现业绩亏损继而扭亏的公司,我们并不能全然否定它们本身具有的价值,因此,对于当前亏损的公司,PEG无能为力,投资者需要更细致地去分析公司的盈利能力,并对估值作出理性的判断。

2、前一年企业的盈利基数过低。

这会导致当前的市盈率以及盈利增长率出现过高的极端值。使得PEG计算结果出现异常偏高或偏低的情况。

比如:*ST张股2017年预计盈利只有200万元,这使得据此计算的市盈率高达932倍,尽管2018年盈利预计将增长183%,但过高的市盈率极端值仍然使得PEG计算结果高达5.1,显示估值偏高。对于这种情况,投资者需要对估值进行进一步的分析和判断。

3、盈利微幅增长使得PEG出现高极端值

如果本年度盈利相对前一年仅有微幅增长,就出现极小且为正的盈利增长率,以此为分母,计算出的PEG就会出现极高值。

之所以称这一种情形也为PEG失效,是由于这一情况经常出现在低增长、低市盈率的传统行业中,由于作为分子的市盈率较低,而分析师对盈利的预测值可能出现的极小偏差,就会导致增长率出现明显的变化,从而使得PEG值也出现大的反差。

因此,尽管这种情形下PEG计算结果显示公司股价被高估,但出于对分析师盈利结果小幅偏差的可能性,投资者需要进行进一步的分析。

4、盈利负增长,这会使得PEG值为负

虽然低于1,但明显是股价受高估的情形之一,因此,我们在此将这类公司直接划为股价受高估之列。