买股票要慎重

大多数人开始投资生涯,无非为了三个目的,资产的保值增值、为养老做准备、实现财务自由。

1、保值增值

我们通常说的保值增值,主要是为了对冲通货膨胀对货币的购买力的侵蚀。90年代,1毛钱可以买2颗猪油糖,现在的1毛钱什么都买不了,在移动支付时代,连用于找零钱都做不到。在一个经济正常发展的国家,通货膨胀是不可避免的。

2、养老

如果你的家庭出身不是富贵人家,养老的目标以现在的币值而言,要支付得起年老时生活费和医疗费用,起码应该保证年收入达到10万元。

3、财务自由

对财务自由的定义,如果以不工作为前提还不能降低家庭生活水平为标准,二线城市四口之家年现金流入起码要18万左右。

通俗来讲,以钱生钱的都能称作投资。存银行是投资、购买理财产品是投资、购买债券是投资、买卖股票是投资。我们读书也是一种投资,通过掌握技能这种无形资产来换取源源不断的工资收入。投资的本意在于拥有资产,通过长期持有资产来产生源源不断的现金流,就是在你睡着的时候资产也能不断增值。

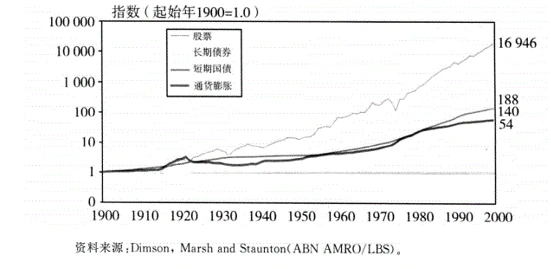

下图为伦敦经济学院关于英国各类资产的投资图:

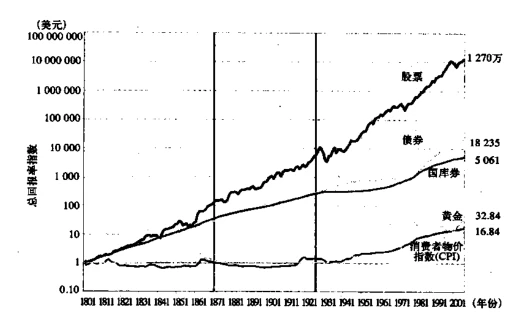

杰里米·西格尔在《股市长线法宝》中也介绍了美国从1801年至2006年各项资产的收益情况:

事实证明,股票是人们实现投资意图的最好方式。股票投资的门槛很低,年满十八周岁,买得起100股的股票就可以。但这并不意味着每个人都适合投资股票。A股有“七亏两平一赢”的说法,大多数人还是更适合定投指数基金这种“傻瓜式”的投资方法,以A股代表大盘走向的沪深300为例,长期下来都是能赚钱的。

这个收益率仅低于巴菲特2-3个百分点左右,在股市上,一年翻三倍的经常有,三年翻一倍的却不多见。太多人把运气当成自己的能力,殊不知,大多数人都是池塘里的鸭子,只是因为下雨水涨了你才浮起来的。

如果你真的对股票有很强烈的兴趣,那么至少你应该接受这些投资原则。

1.好生意、好公司、好价格

只有进行了深入的公司分析,具有安全边际,以及设定了满意的回报率,这才是投资。

①好生意

在合法的前提下,能够长期经营,低投入高产出的生意就是好生意。水力发电,清洁能源,符合国家的能源战略,水库大坝的建成可以使用200多年,发电设备可以使用80年,初始投入大,但相对于获得的收益来讲可以说很少了。在设备折旧提完之后,几乎就是零成本源源不断的印钞机。

还有烟草、白酒、赌场等生意,虽然这些生意对于大多数人的健康、家庭和谐来讲,是不应该存在的,但商业逻辑是一回事,不被喜欢是一回事,两者往往无法平衡。对于投资来讲,这三个行业往往也是牛股集中地。

巴菲特也不是天生的投资家或商人,认真做一些努力,你会发现自己不比所谓的专家差,要坚守自己的能力圈,大多数企业热衷于多元化经营往往也是失败的,乐视的的结局就摆在那里。

②好公司

能够长期拥有护城河的就是好公司,尤其是那种只需要少量资本即可不断产生利润的公司是金矿。白酒中的贵州茅台毛利率91.7%,净利率53%;电力行业的长江电力毛利率57.89%,净利率37.85%,这种就是典型的具有宽大的护城河的企业。为了实现投资价值的稳步实现,那些坚持低成本、重视低风险、关注持续成长的企业,与那些复杂的企业相比,具有完全不同的前景。避开有麻烦的企业,优秀的骑手在良马上会表现出色,但在劣马上可能毫无作为。(财报分析日后细说)

分析公司本身,在日常生活中观察即可。商业中极其重要的无形力量是惯性驱使,这种惯性驱使我们重复购买某种东西(这也是一种护城河的表现形式),比如我们日常生活中能见到的茅台、宁德时代等,这些并不需要我们掌握多么高深的物理化学知识,你只需要用心观察生活。这种具有宽阔的护城河所具有的长期价值才是我们应该关注的焦点。在买入一家公司之前,我们应该做好观察数年的准备,关注那些能妥善运用资产的公司,深入思考公司的行动及其对未来价值的影响。如果我们持有的公司能够继续保持较高的资本回报率,就值得继续持有。

在评估企业内在价值时,一定不要被短期遭遇的问题蒙蔽双眼,经营有问题的企业未必是糟糕的投资。同时不要忽视管理层品质的因素,优秀的管理层必定是以股东的利益最大化为目标的,他们是价值的创造者,不是价值的毁灭者。与热衷于削减成本的合作是件好事,持续寻求效率提升、成本节约的经理人,是值得大力支持的。

③好价格

早期的巴菲特将净流动资产价值作为投资标的选择的核心,通俗来讲就是要有安全边际,只要市场价格低于净资产的价格就可以买入,低于净流动资产的更好。但这是有特殊情况的,美国经历了1929-1933的经济大萧条,道琼斯指数跌了85%,股票对于那一代人而言是是一种不可磨灭的恐惧,导致上市公司的股价长期低估。但在费雪、查理·芒格的影响下,转变为以合理的价格投资于优秀的企业。以合理的价格买进一家好公司,远胜过以好价格买进一家一般的公司,更加锦上添花的是,如果你能以低价买到这样一家企业,你会得到一个十分满意的结果,为具有宽阔护城河的企业出价物超所值,机会出现时要敢于下重注,对于伟大的企业,你应该多买一些股权,最好大比例持有。

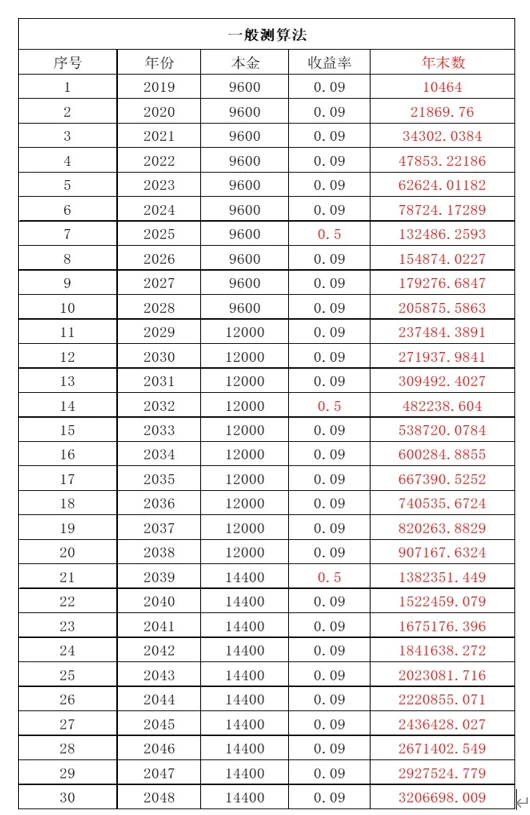

遵循稳健投资原则,长期持有优秀的公司,只要超越大盘几个百分点,就足以积累巨大的财富。假使你能保持每年9%的收益率,那么三十年之后:1.0930 =13.27,若是采用稳健的定投,那么效果如下:

这就是复利的威力。等到你退休的时候,仅仅依靠3%左右的股息率,就能实现自己的养老目标。

2、心理因素

市场总会在相当长的时间内处于非理性状态,无论好时候,还是坏时候,都要坚守投资原则,重要原则比宏大计划更为重要,短期表现(一年或更短)对于衡量投资能力毫无意义,有良好安全边际的投资机会欠缺时,在投资组合中保留较多的现金是恰当的策略

不要一直盯盘,长期投资有70%的时间是不赚钱甚至是亏钱的,而亏损导致的心理效用是赚钱的2.5倍。这也是大多数人亏钱的主要原因。市场情绪的变化对于价值投资者而言也是莫测难料的,如果你买入之后股价大跌,不必感到沮丧,也不要频繁更换你的投资组合,你只需检查你的投资逻辑是否有错,如果当初支持你买入的逻辑还在,那就继续持有。不要接受市场先生的报价,市场先生可能是个笨蛋,要做好自己的研究。不要执着于你付出的买入成本,不要不加思考地仅攫取蝇头小利,不要太快卖出,拒绝情绪化,机会只会展现给那些脚踏实地的人,给那些日复一日在干草堆寻针的人,耐心终将得到报偿。

不要去比较,生命最不堪的就是比较,比来比去都是欲求不满。你拿自己的持股和当时就涨停的比来比去,只会降低你持股的耐心,放大自己赚快钱的欲望。很多人不会因为自己过得不如那些首富们而不高兴,但是如果比不上自己身边的亲人朋友,便暗生嫉妒,这就是人性。

投资是为让自己的生活更美好,但不能因为投资而影响了你的正常生活。