2023年A股风格的回顾与展望

本期作者:

张 夏 S1090513080006

今年以来小盘股明显占优,尤其是极小市值。由于机构定价能力边际削弱,机构重仓风格估值来到历史低位,目前机构重仓风格已具备较高的配置价值。

高低估值风格不显著,价值强于成长,但是随着基本面和外部流动性改善,此前持续两年占优的价值风格或有望逐渐让位于成长风格,大小盘风格也有望迎来均值回归的契机。

01

今年风格的本质和对明年的启示

在A股已经超过5300只股票的情况下,A股的投资已经不再是一个整体的概念,比如看多看空或者涨和跌。A股最终的一件事情就是选择哪一类型股票,也就是俗称的“风格”。

通常大家讲风格,最常见的有成长价值风格,大小盘风格,还有不同的大类行业风格如科技、周期、消费等等。后来,也有一些典型的风格,比如机构风格,散户风格,红利风格,景气投资风格等等。

对于今年描述起来会比往年复杂,因为股票数量多了之后,就会出现不同的样本空间的问题。对于机构投资者来说,由于股票需要有一定的风控标准和入池规则,大部分机构投资者投的股票属于市值较大,基本在中证800的样本池中。

而很多描述风格的指数例如国证指数公司推出的国证成长、国证价值;中证指数公司推出的800成长、800价值,都是在这个池子里的不同标准的股票构成的组合,无法描述全部A股的股票。对与全部股票空间,缺乏很好的描述成长价值、高低估值的指数。

在描述大小盘风格的时候,以前通常会用沪深300和中证500,但是只包含了800只股票,后来有了中证1000作为小盘的代表,但也只覆盖到了第1800只股票。

直到今年,中证指数公司推出了中证2000,小盘概念代表指数变成了中证2000,覆盖到了3800只股票(300为大盘风格,500为大中盘,1000为中小盘,2000为小盘),小盘以外的1500只股票并没有很好的代表性指数。WIND公司推出了最小市值指数,可以作为极小盘的代表。

在本报告中,为了更好讨论风格,采取了分组取均值的方法,来讨论不同风格过去两年的表现。

02

大小盘的真实风格

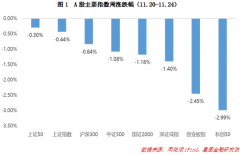

今年以来,中证1000和沪深300的表现差异没有那么明显,但是如果按照市值分组来看,今年是典型的小盘股占优尤其是极小市值,市值在50亿以下的表现尤其好。

这与市场此前的预期完全相悖,很多人都认为在注册制全面推行后,上市资源不再稀缺,经营较差没有基本面的部分小市值公司甚至面临退市的风险。现在我们已经看到了这个变化并没有发生。

市场这种选择,与近一两年机构边际定价能力削弱,今年以来企业盈利表现相对较弱有关。此外,现有的上市公司虽然也很多了,但是仍然可能具备一定的重组价值。

近期,随着北交所在本次改革预期强化,估值相对不高,基本面改善预期增强的背景下,部分资金开始进入北交所,推动了北交所上市公司的市值向深交所、上交所的小市值的中枢靠拢,迎来了一轮较为明显的上涨。

▍图1:今年是典型的小盘股占优尤其是极小市值

资料来源:Wind,招商证券

中证800和中证2000的比值也来到了历史较低水平,而且过去几个月出现了小盘占优加速的情况,非常像2021年1月之后大盘加速改善的镜像。

▍图2:中证800/中证2000来到历史较低水平,过去几个月出现了小盘加速的情况

资料来源:Wind,招商证券

03

机构定价能力边际削弱,机构重仓风格估值来到历史低位

2019~2021年,以北向和公募基金为代表的机构化资金增量资金较为明显,因此2019~2021年机构重仓的个股和板块比较好,2022年市场普跌,并没有显示明显的特征。

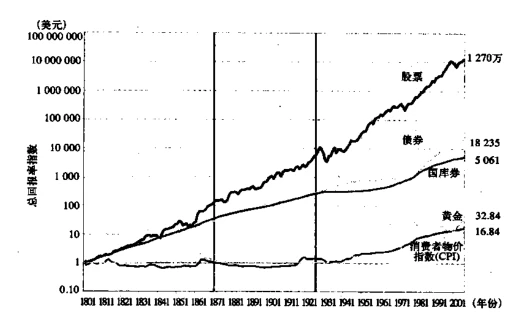

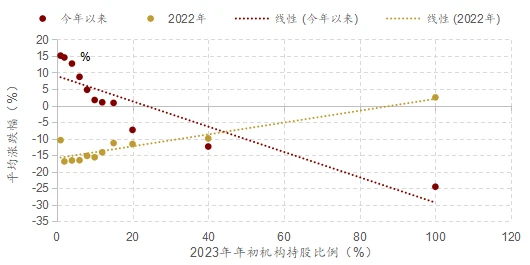

今年以来,市场风险偏好相对2022年有所提升,资金活跃程度有所提升,但是由于企业盈利削弱以及美债收益率加速上行,北向资金在4月份之后转为净流出,对机构风格的股票产生了不利影响,整体来看,今年股票平均表现与机构持仓成比例反比。

▍图3:今年以来股票平均涨跌幅与机构持股占比呈负相关关系

资料来源:Wind、招商证券

这种对机构重仓票的抛售又来到了另外一个极端,也使得这部分股票的估值来到了历史低位,成为2021年一季度大家对于机构重仓股追捧的镜像情绪。

但是飘风不终朝,当前估值处在历史低位的这一类型股票,在基本面和外部流动性改善的背景下,已经具备较高的配置价值。

▍图4:机构重仓票估值来到了历史低位

资料来源:Wind、招商证券

04

全样本空间高低估值风格不显著,中证800内部,价值强于成长

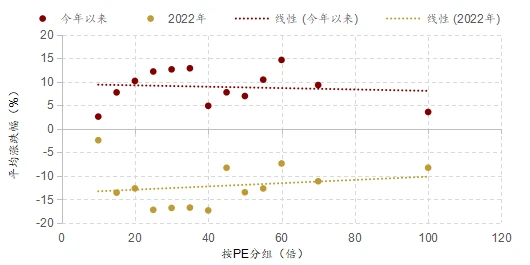

在5300只样本空间按照年初的估值进行分组后统计平均涨幅,今年以来,高低估值风格并不明显,其实2022年的情况比较类似。这与我们的感受不一致。

▍图5:在所有样本空间内,过去两年高低估值风格不明显

资料来源:Wind、招商证券

主要原因是,对于中证800的样本空间内,今年以来价值/成长延续了去年的上行走势,价值风格显著占优,对于机构投资者,比如外资,在过去两年美债收益率上行但是企业盈利下行的阶段,机构投资者尽量选择低估值防御型分红高的股票。

但是很显然,对于个人投资者来说,并没有受到美债收益率变化的影响。

▍图6:在机构选股样本空间内,过去两年价值显著强于成长

资料来源:Wind、招商证券

到2023年10月下旬,价值/成长的比值和2018年11月底的情况比较类似,不过2018年随着美联储加息结束,中国经济和企业盈利小幅复苏,长达的两年的成长风格又开启了,而当下我们似乎来到了这样一个时间窗口。

05

景气投资永不过时

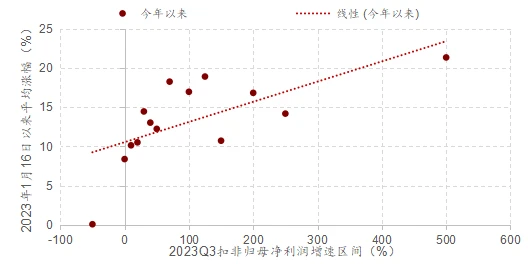

今年以来,有一种观点认为景气投资或者景气趋势投资失效了,这种观点是显然不对的,不能把景气投资等价于新能源、医药或者食品饮料投资。

景气趋势投资是投增速业绩增速最高的行业或者股票,去年以来很多我们曾经认为成长性比较好的行业增速在持续回落,所以股价表现也一般,这恰恰是景气投资有效的佐证。

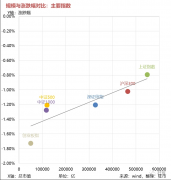

反过来说,今年以来我们将今年前三季度股价表现进行分组计算平均涨幅,我们和往常一样获得了一条向上的趋势线,表明业绩增速越高平均表现就越好,只是可能今年业绩增速较高的表现集中在一些大家不太熟悉的行业。

所以景气投资是不会过时,只是对于股票业绩趋势的把握确实需要根据现实的情况进行调整,而不能固化地认为某些行业业绩会一直好。

▍图7:按三季报净利润增速分组平均涨幅

资料来源:Wind、招商证券

06

过去两年,逆向思路强于趋势思路

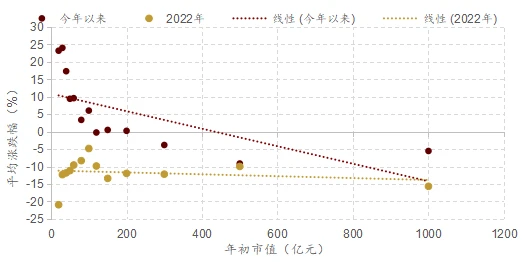

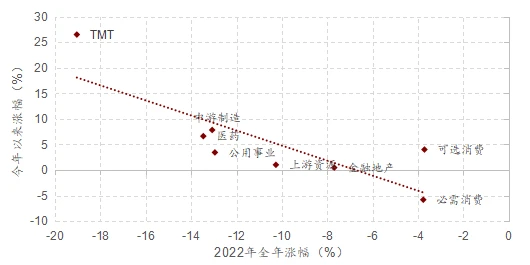

由于缺乏持续性增量资金形成正反馈,加上基本面偏弱,难以支撑某些行业靠基本面持续涨,过去两年来,逆向思路好于趋势思路。

以过去两年的行业表现为例,2023年表现和2022的表现基本严格负相关,也就是说去年表现越好今年表现越差,反之亦然。

这种思路对于市场当前普遍推荐TMT(注:我们对明年TMT也是推荐)形成一定的挑战,也就是说,明年需要持续的业绩改善或者持续的增量资金推动某些行业的趋势强化。

▍图8:过去两年的行业表现呈现了逆向投资的特征

资料来源:Wind、招商证券

07

总结

1. 大小盘风格方面,今年是典型的小盘股占优,尤其是极小市值。主要由于近一两年机构边际定价能力削弱,今年以来企业盈利表现相对较弱,此外可能也与近期资本市场政策调整有关。近期北交所上市公司的市值向深交所、上交所的小市值的中枢靠拢,迎来了一轮较为明显的上涨,中证800和中证2000的比值也来到了历史较低水平。

2. 机构定价能力边际削弱,机构重仓风格估值来到历史低位。今年股票平均表现与机构持仓成反比,机构重仓票估值来到了历史低位,但是飘雨不终朝,当前估值处在历史低位这一类型股票,在基本面和外部流动性改善的背景下,当前已经具备较高的配置价值。

3. 全样本空间高低估值风格不显著,中证800内部,价值强于成长。在5300只样本空间按照年初的估值进行分组后统计平均涨幅,今年以来,高低估值风格并不明显。主要原因是,对于中证800的样本空间内,今年以来价值/成长延续了去年的上行走势,价值风格显著占优。到2023年10月下旬,价值/成长的比值和2018年11月底的情况比较类似,不过2018年随着美联储加息结束,中国经济和企业盈利小幅复苏,长达的两年的成长风格又开启了,而当下我们似乎来到了这样一个时间窗口。

4. 景气投资永不过时。今年以来我们将今年前三季度股价表现进行分组计算平均涨幅,我们和往常一样获得了一条向上的趋势线,表明业绩增速越高平均表现就越好。所以景气投资是不会过时,但是对于股票业绩趋势的把握确实需要根据现实的情况进行调整,而不能固化的认为某些行业业绩会一直好。

5. 过去两年,逆向思路强于趋势思路。由于缺乏持续性增量资金形成正反馈,加上基本面偏弱,难以支撑某些行业靠基本面持续涨,过去两年来,逆向思路好于趋势思路。这种思路对于市场当前普遍推荐TMT(注:我们对明年TMT也是推荐)形成一定的挑战,也就是说,明年需要持续的业绩改善或者持续的增量资金推动某些行业的趋势强化。

风险提示:

经济数据不及预期,海外政策超预期收紧。

特别提示:

本篇文章摘录于2023年11月26日公开发布的研究报告《今年风格的本质和对明年的启示——A股投资策略周报(1126)》,完整内容以研究报告为准。