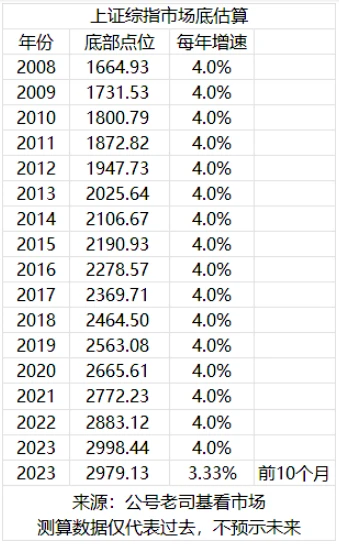

A股底部模型继续生效

首先分享下上证指数底部模型和今日操作。

今日上证指数上涨0.46%,收盘3068.32点,底部模型(戳链接)继续生效。

截至昨天,基金账户年内亏损8.1%,今日预估涨幅0.55%。

今日操作:无,目前仓位99.25%。

A股股票账户仓位97.5%,年内亏损2.9%,今日毛估跌幅0.1%。

1

受人民币汇率连续2天大幅升值利好推动,今天大A低开高走,收盘3900家上涨。

来源:Wind但仍有人在等最后一跌。那么,我们回顾下这一轮最低点2930点诞生的背景。今年上证指数的最低点是10月23日的2930点,也是我的上证指数模型失效的第一天(只持续了3天)。能让2019年1月、2020年3月、2022年4月、2022年10月4次熊市底部都生效的上证指数底部模型失效,只有1个原因:10年期美债突破了5%,创造自2007年7月以来的16年新高。

来源:Wind所以,这也导致了外资自今年8月、9月净流出897亿、395亿,创造历史上第1、7大月度净流出记录后,10月再度净流出448亿元的第6大记录。同时,这也创造了外资连续3个月净流出的月度记录。

随着10Y美债目前回落至4.5%,外资更有可能流入而非流出。

若5%是利率顶,那么外资流出的冲击将会越来越弱。

因为在利率最高的时候,仍坚守A股内的外资都没有大规模卖出,那么美债回落,再度大规模卖出的概率就会越来越低。

同时,国家队开始强势护盘,将进一步减轻外资流出、指数下跌的压力。

再加上三季度全A净利润同比增速已经触底转正,基本面底已经出现,

所以我才会判断2930点大概率是铁底的核心原因。

2

那么,未来10年美债会不会再创新高?

我也做好了再创新高的准备。

若美债再创新高,通胀顽固,大宗商品涨价,我持有的资源股(煤油铜铝)会直接受益。

相比成长股的牛市,我更看好资源股的牛市。

无论是经济复苏还是通胀不退,资源股都能获利。

但我判断即便再创新高,幅度不会有4%升到5%、高达25%的增幅。

而当前的医药,特别是港股,最低点已经反映了美债5%、甚至5.5%乃至6%的预期。

只要不是再度大幅超出市场预期,港股的底部也在这一轮下跌中出现了。

哪怕美债高位下降平缓,那么赚企业基本面增长的钱,也比较可观。

目前的市场,不乏10倍PE以下,增速30%+、静态股息率4.8%的隐形世界冠军龙头。

像我今天就清仓了酒ETF,布局了该隐形世界冠军龙头。

3

我最近的核心思考,聚焦为如何做到不靠天吃饭,即不依赖于股价的上涨也能赚钱。

如果把投资当成一场不间断的长跑,熊市和震荡市的时间,远远大于牛市的时长。

如何在熊市实现低回撤、甚至正收益,才是复利的核心。

比如去年跌了20%,那么今年得先涨25%回本后的涨幅,才是赚的钱。

但如果去年是正收益,今年哪怕赚20%,也比去年跌20%、今年涨40%强。

我的主要应对策略是高股息。

去年,极度被低估的煤炭、石油、电信运营商,都能做到这一点。

那么回到2018年,高股息的品种并不多,4%的股息就很高了。

纵览A股、B股和港股,高股息的行业仍主要分布于煤炭、银行、家电、交运、公用事业、纺织服饰等传统行业。

不过,它们的跌幅明显更小。

而再看现在,4%股息率的公司随处可见,8%也不稀缺。

这或许来源于股市的扩容,上市公司数量超5000家,很难再出现全面普涨的大牛市。

当前高层对A股的定位仍是融资市,很多人将这解读为风险和利空,因为抽走了股市的流动性。

但对于价值投资者,如果稳健增长、派息稳定却估值非常低的公司越来越多,那么将是最大的利好。