个人所得税申报的一些注意事项

注意:仔细看本文的细节部分,很可能会让你正确的用上 60000 免税额度。这是真金白银。

一年一度的个人所得税申报开始了。昨天花了一点时间研究一下,发现这里面值得注意的细节信息还不少。

其实严谨的说法,不应该叫「个人所得税申报」,而是个人所得税「年度汇算」。按照国税总局前一段时间的解读:

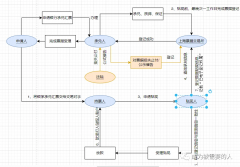

年度汇算指年度终了后,纳税人汇总工资薪金、劳务报酬、稿酬、特许权使用费等四项综合所得的全年收入额,减去全年的费用和扣除,得出应纳税所得额并按照综合所得年度税率表,计算全年应纳个人所得税,再减去年度内已经预缴的税款,向税务机关办理年度纳税申报并结清应退或应补税款的过程。简言之,就是在平时已预缴税款的基础上「查遗补漏,汇总收支,按年算账,多退少补」。国税总局文件解读

年度汇算后,要么补税,要么退税。一般而言,如果你年中换过工作,可能需要补税。为什么换工作年底要补税?我国个税按照「累计预扣法」,换了工作到新公司,新公司不知道你之前几个月的税率。于是从 0 开始计算税额。这意味着你换工作之后的一段时间,工资表里的缴税额度会低不少。

有的时候看工资表谁发现每个月扣的税额会有变化。原因也在「累计预扣法」。

有些人符合一定免税和退税条件,可以省点钱。

首先是奖金计税方式,可能得到退税。具体而言,在个人所得税应用程序里,到了处理「工资薪金」这一步,选「奖金计税方式」,在「全部并入综合所得计税」和「单独计税」之间切换一下,对比估算数据,只要最后不提交即可,看看是不是有退税。

还有一个特别值得提醒:子女教育、老人赡养、大病医疗、住房房贷租房之类的一大堆信息,虽然繁琐,但建议认真填写一下,除非你不在乎这点钱儿。因为都有免税额度。这个和预约时间不冲突,可以提前填好。

有公益捐赠支出的朋友,视公益机构资质而定,或许可以抵税的,建议提前申请好发票信息,这次汇算的时候就有用了。

2023 年度的汇算和 2022 以及以前年度相关联,所以有些信息可以延续下来,不需要每年都更新。

注意这些都不是什么所谓的「避税」,在现有环境下,不要再琢磨怎么避税了。

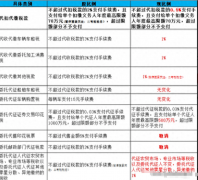

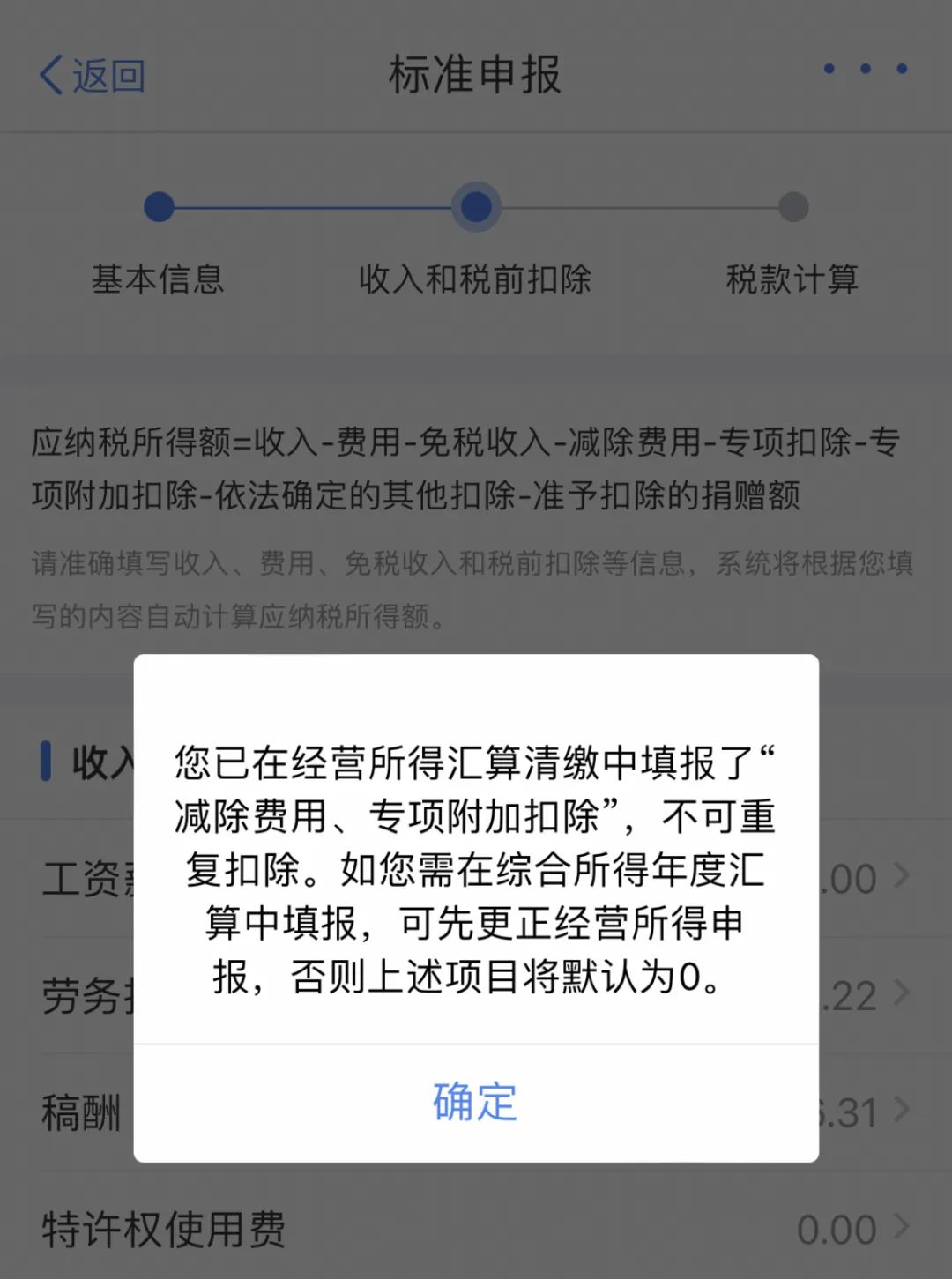

在汇算的过程中,可能会看到一个弹窗提示:

您已在经营所得汇算清缴中填报了「减除费用」,不可重复扣除。如您需在综合所得年度汇算中填报,可先更正经营所得申报,否则上述项目将默认为 0。

这个是啥意思?每个字儿都认识,估计不少人就是看不懂。

一般而言,如果看到这段信息提示,意味着很可能你要被多扣税。这段话的意思是,你已经被「经营所得」的汇算占用了 60000 的免税额度。而这个额度一旦被占用,则个人「综合所得」汇算里这里就不能用 60000 的额度了。

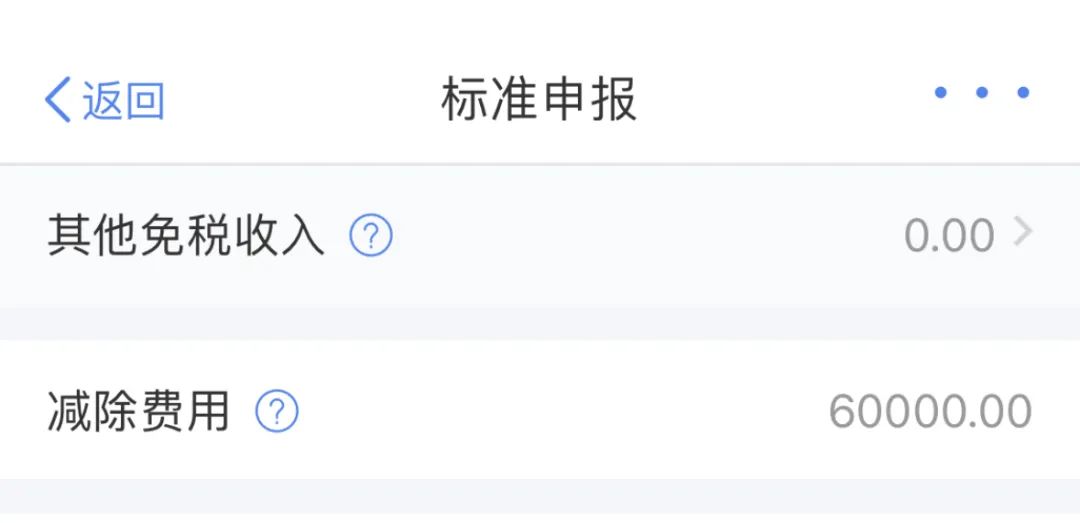

正常情况下,是这样的:

什么是「经营所得」汇算,也就是通常所称的 B 表。如何知道哪家公司提交的信息占用了这个额度?

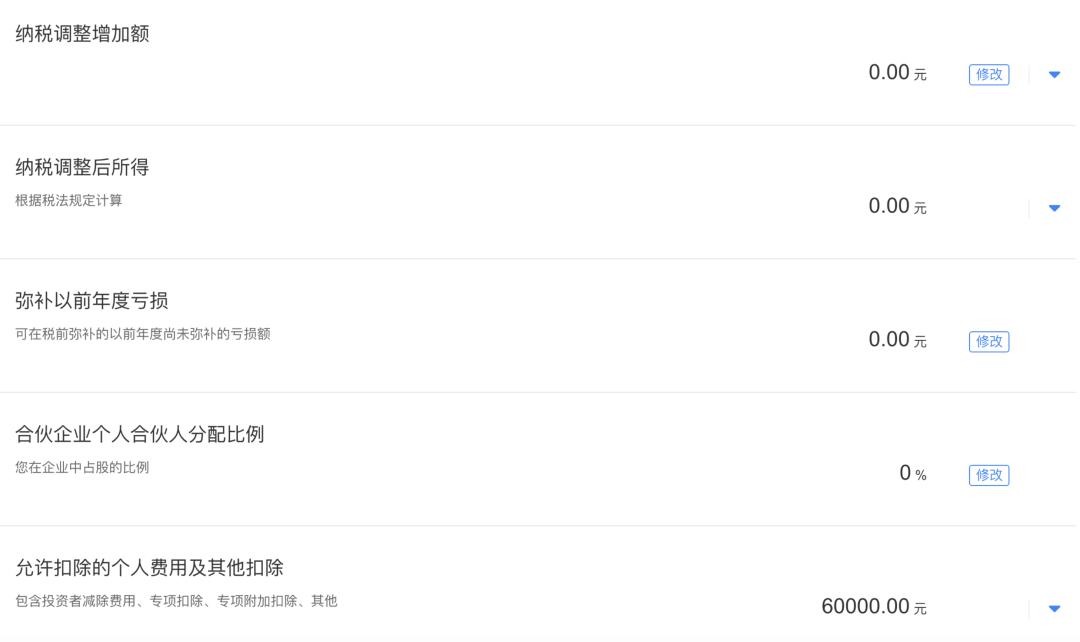

登录到网页端的「自然人电子税务局」,然后选择「我要查询」-「申报查询(更正/作废申报)」-「已完成」,会出来上一年度的「经营所得个人所得税年度申报」的记录,注意看时间,查看这条或几条记录里的年度申报记录,记得点击翻页,这里的排除顺序有点问题。点击里面的「计税详情」,会看到「允许扣除的个人费用及其他扣除」占用了 60000 额度(也可能是其他额度)。

如果你整条记录的代缴税额都是 0,那这里的 60000 就是错的。为什么这里会默认有 60000,简单的理解是系统的缺陷好了。

哪些人会有影响?个独企业、个体户、合伙企业、企业自然人股东,可能都会有影响。因为 B 表数据要早于个人「综合所得」汇算提交,也就是会先把这个额度占用上。

不管你明白不明白,反正我明白了。如果你还是很糊涂,记得,只要你看到前面的弹窗提示,就去找自己或你担任股东的公司的财务,要他们注意,不要把「允许扣除的个人费用及其他扣除」的额度带进去。很多公司的财务在这个环节也不注意。

希望以后这个应用的更新里,能加入一些词汇表或是名词说明。要不真的看着挺头疼。

有人肯定担心如果自己填写错了怎么办,根据解读文件的精神,申报信息填写错误造成年度汇算多退或少缴税款的,主动或经税务机关提醒后及时改正的,可依照「首违不罚」原则免予处罚。

最后提醒一句:纳税是每个公民应尽的义务和责任。